Komponen portofolio

Diversifikasi adalah kunci keberhasilan investasi. Portofolio yang terdiversifikasi dengan baik biasanya mencakup campuran saham, obligasi, dan investasi alternatif, masing-masing bekerja secara seimbang untuk mengelola risiko dan mencapai tujuan investasi yang Anda tetapkan.

| Saham | Obligasi | Investasi alternatif |

| Saham mewakili kepemilikan saham di sebuah perusahaan dan umumnya berisiko tinggi. Saham memberikan potensi pertumbuhan melalui apresiasi modal, dan terkadang (tetapi tidak selalu) pendapatan dividen. Jika Anda tertarik dengan aset dengan tingkat pengembalian lebih tinggi, pertimbangkan saham blue-chip, saham pertumbuhan, dan saham dividen. | Obligasi sering kali berfungsi sebagai penyeimbang saham atau sekuritas berisiko lainnya. Obligasi adalah instrumen utang yang diterbitkan pemerintah, pemerintah kota, atau perusahaan untuk meningkatkan modal. Jika fokus Anda adalah stabilitas dan pendapatan tetap, obligasi pemerintah atau korporasi adalah pilihan terbaik. | Real estat, komoditas, ekuitas swasta, dan dana lindung nilai adalah investasi alternatif. Investasi ini kurang likuid, tetapi cocok untuk lindung nilai terhadap inflasi. Jika dikombinasikan dengan aset tradisional, seperti obligasi atau saham, aset-aset ini memberikan diversifikasi yang diperlukan untuk portofolio. |

Jenis portofolio investasi

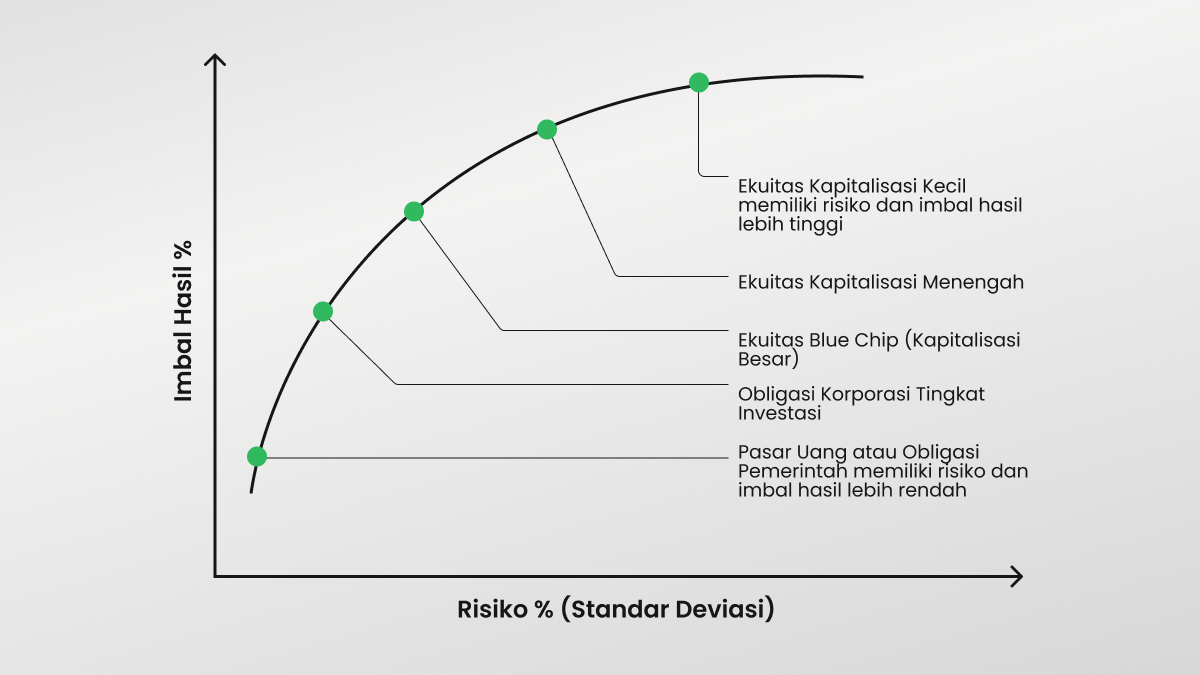

Ada berbagai jenis portofolio investasi, masing-masing memiliki tujuan yang berbeda dan berfokus pada aspek keuangan yang berbeda. Ada dua strategi utama: agresif dan defensif. Strategi agresif bertujuan untuk memaksimalkan imbal hasil dengan mengambil risiko yang lebih tinggi, sering kali dengan berinvestasi di aset yang memiliki potensi pertumbuhan yang tinggi. Investor yang menerapkan strategi ini mungkin menyukai aset jangka panjang, seperti saham atau aset spekulatif. Strategi defensif berfokus pada penghematan uang dan memastikan pengembalian yang stabil, dengan penekanan yang lebih rendah pada pertumbuhan yang tinggi. Orang yang menyukai strategi ini mungkin menghindari aset yang sangat tidak stabil dan berusaha melindungi diri dari penurunan pasar. Tentu saja, ada berbagai macam strategi yang memadukan elemen-elemen dari kedua pendekatan tersebut.

Pendekatan portofolio campuran

Inilah contoh keseimbangan yang sempurna. Portofolio campuran adalah bauran aset untuk seseorang yang bertujuan untuk pertumbuhan, pendapatan, dan stabilitas. Pendekatan campuran menggabungkan elemen-elemen strategi agresif dan defensif. Pendekatan ini mencakup saham yang memberikan potensi pertumbuhan, sambil tetap memberi alokasi ke obligasi, uang tunai, atau aset berisiko rendah lainnya untuk memastikan pendapatan yang konsisten. Sebagai contoh, strategi ini dapat terdiri dari 50% ekuitas (saham dari berbagai sektor atau reksa dana indeks), 30% obligasi (pemerintah atau korporasi), dan 20% aset setara kas atau investasi alternatif, seperti real estat. Ini adalah keputusan yang optimal jika Anda mencari keseimbangan antara risiko dan hasil serta siap untuk berinvestasi di aset jangka menengah dan panjang.

Portofolio saham agresif

Jika Anda adalah tipe investor yang “all in” dan berkonsentrasi pada pertumbuhan laba, Anda mungkin ingin berinvestasi pada saham-saham dengan pertumbuhan tinggi yang memberikan imbal hasil tinggi. Namun, bersiaplah menghadapi volatilitas dan risiko yang signifikan. Portofolio saham yang agresif dapat mencakup saham-saham teknologi, bioteknologi, atau sektor inovatif lainnya dengan alokasi minimal atau tanpa alokasi ke obligasi atau aset defensif. Ini bisa terlihat seperti ini: 90% saham yang berorientasi pada pertumbuhan dan 10% aset spekulatif (misalnya, mata uang kripto).

Portofolio saham defensif

Investor konservatif sering kali memilih membangun portofolio saham defensif, yang terdiri dari saham bervolatilitas rendah, saham dengan riwayat pertumbuhan dividen yang konsisten, dan obligasi sebagai pengaman tambahan. Tujuannya adalah meminimalkan risiko. Portofolio saham defensif dapat terdiri dari 60% saham (saham blue-chip atau saham yang membayar dividen), 30% obligasi, dan 10% uang tunai atau yang setara — campuran yang memastikan stabilitas dan imbal hasil yang konsisten.

Portofolio saham yang berfokus pada pendapatan

Portofolio saham yang berfokus pada pendapatan dirancang untuk menghasilkan pendapatan yang stabil, terutama melalui saham-saham yang membayar dividen dan investasi yang menghasilkan pendapatan lainnya. Strategi ini cocok untuk investor yang memprioritaskan pengembalian yang dapat diandalkan, bukan apresiasi modal, sering kali selama masa pensiun ketika pendapatan dari investasi perlu menggantikan pendapatan yang diperoleh. Ini adalah perbedaan utama antara saham agresif dan portofolio saham yang berfokus pada pendapatan: dalam kasus terakhir, investor mencari arus kas reguler, bukan pertumbuhan modal.

Portofolio saham yang berfokus pada pendapatan biasanya mencakup saham dividen, DIRE, dan saham preferen dengan penekanan pada hasil dividen yang tinggi dan apresiasi modal yang rendah. Portofolio ini juga dapat mencakup beberapa sekuritas pendapatan tetap untuk diversifikasi.

.png)

.png)