.png)

Bagi seorang pemula, tersesat dalam dunia investasi adalah hal yang sangat mudah terjadi. Saham, obligasi, reksa dana, ETF, dan banyak lagi, kami akan menjelaskan jenis-jenis aset yang paling umum agar Anda dapat memilih opsi yang paling tepat.

Apa saja kategori investasi utama?

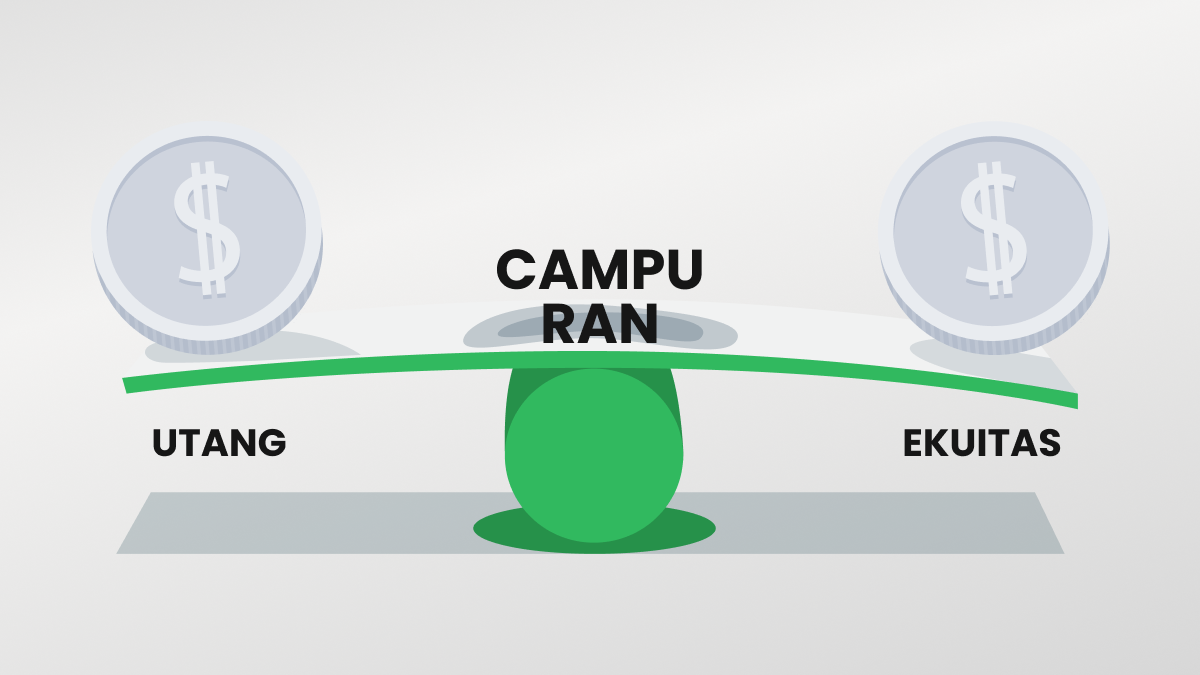

Investasi hadir dalam berbagai bentuk dan ukuran, tetapi secara umum, Anda dapat mengelompokkannya ke dalam tiga kategori utama.

Ekuitas: investor membeli saham perusahaan.

Pendapatan tetap: pemerintah atau perusahaan meminjam uang, dan pemberi pinjaman menerima pembayaran bunga secara teratur serta pengembalian pokok.

Kas atau setara kas: selain uang tunai, ini mencakup rekening giro, tabungan, atau pasar uang.

Jenis sekuritas yang umum

Reksa dana

Reksa dana merupakan salah satu jenis instrumen investasi yang paling populer. Dalam reksa dana, orang menginvestasikan uang ke dalam portofolio yang terdiversifikasi, yang dapat terdiri dari saham, obligasi, atau sekuritas lainnya. Reksa dana biasanya dikelola oleh manajer profesional, bukan oleh investor itu sendiri. Manajer memutuskan aset mana yang akan dibeli atau dijual berdasarkan tujuan dari dana tersebut.

Jenis utama reksa dana adalah:

reksa dana ekuitas: digunakan untuk berinvestasi dalam saham.

reksa dana indeks: dana yang dikelola secara pasif untuk mencerminkan indeks pasar tertentu (misalnya, S&P 500).

reksa dana obligasi: berfokus pada obligasi yang menghasilkan pendapatan dan biasanya memiliki risiko lebih rendah dibandingkan reksa dana ekuitas.

reksa dana pasar uang: melibatkan investasi dalam aset jangka pendek.

Mengapa memilih reksa dana?

Keuntungan utama dari reksa dana adalah diversifikasi: alih-alih menempatkan seluruh uang Anda dalam satu saham, reksa dana berinvestasi dalam berbagai aset, sehingga membantu menyebarkan risiko.

Keuntungan lainnya adalah manajemen profesional. Aspek ini sangat menarik bagi investor pemula. Pakar berpengalaman secara aktif menganalisis pasar dan mengambil keputusan investasi atas nama dana.

Anda dapat membeli atau menjual reksa dana pada akhir hari trading. Fleksibilitas ini memungkinkan Anda mendapatkan akses mudah ke uang Anda jika dibutuhkan.

Obligasi

Mencari instrumen investasi yang menawarkan keseimbangan antara stabilitas dan risiko rendah? Obligasi adalah salah satu pilihan yang tepat. Singkatnya, obligasi adalah pinjaman; penerbit obligasi membayar bunga secara berkala dan mengembalikan nilai pokok pada tanggal jatuh tempo. Pemerintah menggunakan obligasi untuk mendanai infrastruktur, sedangkan perusahaan menerbitkannya untuk mengembangkan bisnis. Sebagai investasi pendapatan tetap, obligasi cenderung stabil tetapi menawarkan imbal hasil yang lebih rendah.

Ada beberapa komponen utama yang perlu Anda ketahui. Prinsipal adalah nilai pokok dari obligasi. Obligasi membayar bunga dengan tingkat suku bunga tetap, yang sering disebut tingkat kupon. Misalnya, obligasi dengan tingkat kupon 5% dan nilai pokok $1.000 akan memberikan bunga sebesar $50 setiap tahun hingga tanggal jatuh tempo, yaitu tanggal ketika penerbit harus mengembalikan pokok pinjaman.

Ada beberapa jenis obligasi:

pemerintah: diterbitkan oleh pemerintah (seperti obligasi treasury AS). Obligasi ini umumnya memiliki risiko rendah.

korporasi: diterbitkan perusahaan dan cenderung memberikan imbal hasil lebih tinggi dibandingkan obligasi pemerintah karena memiliki risiko lebih besar.

kotamadya: diterbitkan oleh pemerintah daerah atau kota, sering kali dengan manfaat pajak tertentu.

Jangan menunda investasi Anda! Dapatkan sumber penghasilan stabil dengan FBS!

.png)